作者丨陈植

编辑丨方海平黎雨桐

图源丨新华社

本周以来,美国地区银行风波再起。

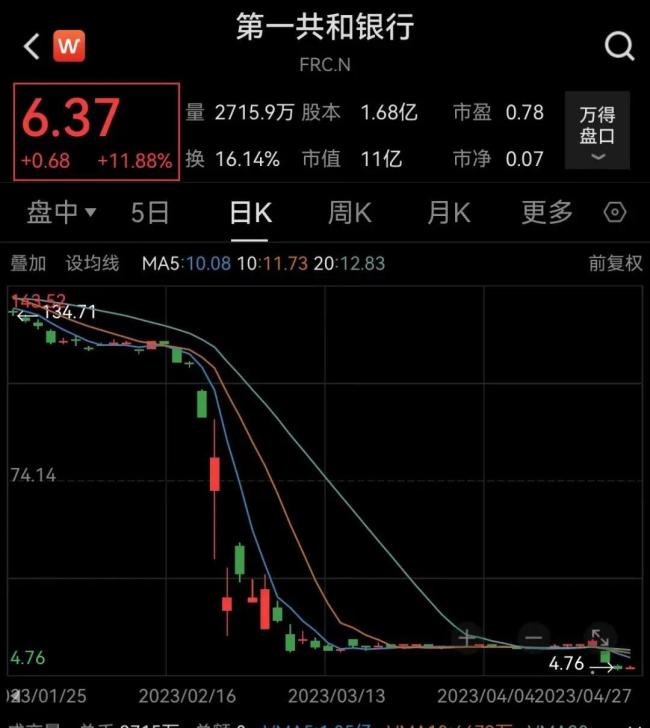

在第一共和银行股价在4月26-27日连续大跌约80%后,华尔街再度担忧美国地区银行挤兑风波或卷土重来。

26日深夜,美股开盘不久,第一共和银行盘中跌幅一度扩大至超过40%,经历至少五次停牌,股价再刷新历史新低,市值一度跌破10亿美元。

27日晚间美股开盘,第一共和银行一度股价拉涨超10%,截至发稿,股价呈过山车走势。

记者获悉,第一共和银行大跌的导火索,是当天这家银行发布的最新财报显示,一季度这家银行存款减少约720亿美元,环比降幅近41%,若剔除摩根大通等11家大行在3月存入的300亿美元,这家银行的实际存款流失额高达1020亿美元,远远超过市场预期。

这令华尔街投资机构骤然担心第一共和银行或将成为第二个“硅谷银行”。

美国政府这次不救了?

在一位华尔街对冲基金经理看来,第一共和银行股价之所以如此连续两天暴跌,另一个关键因素是美国相关部门没有很强的救助意愿。

“这两天市场传闻第一共和银行正在努力溢价出售约1000亿美元抵押贷款资产与长期证券,且愿意出让一定比例银行优先股与普通股作为补偿。但响应者寥寥。”他告诉记者。这背后,是市场传闻美国政府与相关金融监管部门白宫似乎不愿向大型银行施压,要求后者“接盘”第一共和银行所出售的上述资产。

在他看来,这背后,是华尔街大型银行与美国金融监管部门正在开展新的博弈,因为华尔街大型银行若要“接盘”第一共和银行上述资产与部分股权,可能会要求美国金融监管部门提供某些风险保障——比如美国金融监管部门优先承担第一共和银行的部分资产损失;对第一共和银行大额存款用户(存款额超过25万美元)提供全额存款安全保障;必要时向第一共和银行提供足够流动性避免其挤兑破产等。

但是,美国相关部门似乎更希望将第一共和银行视为“单独案例”。

记者获悉,正是各方在救助第一共和银行方面的态度暧昧,吸引投机资本这两天大举沽空其股价获利,尤其是在4月27日第一共和银行股价数次下跌触发熔断后,他们依然集中资金大举沽空获利。

上述华尔街对冲基金经理认为,这或将形成多米诺效应,即当投机资本发现其他美国地区银行财报显示存款额超预期下跌后,同样会对它们开展猛烈的股价沽空攻击,到时美国银行业又将陷入新一轮惊涛骇浪。

Aptus Capital Advisors投资组合经理David Wagner表示,若解决第一共和银行当前的存款危机,其资产需要被出售,但这可能需要一些时间,且很可能以相当低的价格出售。

摩根资产管理固定收益首席投资官Bob Michele认为,当前若将美国地区银行业危机仅限于第一共和银行,有点天真。不排除新一轮挤兑风波再度出现在其他地区银行身上,因为越来越多民众已关注到货币市场基金收益率高于银行存款,安全性也相当较高。

独立投资研究机构CFRA Research策略分析师Sam Stovall直言,目前越来越多投资者开始担心美国地区银行业可能面临更严峻的经营压力。

“尽管很多投资者仍愿相信第一共和银行属于孤立的个案,但与此同时,他们也会将目光瞄向其他地区银行,关注这些银行是否存在类似第一共和银行的存款超预期流失状况。”他指出。这就像是厨房蟑螂理论——如果看到一只蟑螂,你就会以为还有更多留在厨房。

美国关键数据骤降至罕见水平

值得注意的是,第一共和银行存款流失危机在再度引爆地方银行风波同时,也令美国经济“雪上加霜”。

前述华尔街对冲基金经理告诉记者,首当其冲的,是美国信贷紧缩状况进一步严峻。

4月26日,美联储公布的最新数据显示,3月美国M2货币供应量同比骤降4.1%,这是上世纪60年代以来从未见过的水平,同时也是这项货币供应量指标连续第四个月收缩。

资产管理公司SitkaPacific经济学家Mike Shedlock直言,自大萧条以来,他从未见过这样的货币供应降速。

“但这无形间凸显3月硅谷银行挤兑破产风波对银行信贷紧缩与资金供应的严重冲击,若第一共和银行出现挤兑破产风险,美国的信贷紧缩状况将更加严峻,到时美国经济活动将超预期大幅下降,加速美国经济失速衰退风险。”一位华尔街宏观经济型对冲基金交易主管向记者直言。

值得注意的是,受硅谷银行挤兑破产风波与信贷紧缩的影响,目前美国多项经济数据相当低迷,比如4月美国消费者信心指数降至101.3,创下去年7月以来的最低水平。

世界大型企业研究会经济学高级主管Ataman Ozyildirim直言,越来越多美国消费者对商业环境与劳动力市场的预期正变得日益悲观。

记者多方了解到,若第一共和银行存款流失风波引发新的美国银行业剧烈动荡与美国经济衰退风险加大,华尔街市场将不再“笃定”美联储会在5月继续加息。

美国利率互换市场的最新交易数据显示,在经历第一共和银行股价大跌后,六月利率互换合约预示6月美联储基准利率仅比当前水准高出约20个基点。这意味着部分华尔街投资机构已押注美联储会在5月不加息,将货币政策重心转向稳定金融市场与拯救美国银行业危机。

“但是,无论是美元指数,还是美债收益率与美股估值,都已经计入美联储5月加息25个基点效应。若美联储在5月突然决定不加息,加之美国国债违约几率上升与第一共和银行引发新的银行业动荡,美国金融市场又将遭遇新的剧烈波动。”前述华尔街宏观经济型对冲基金交易主管直言。