进入8月,美债掀起风暴,美国长期国债价格迎来了2023年以来最糟的单周表现。

30年期美国国债收益率在过去三个交易日已累计上涨了近25个基点,回到了去年11月中旬时的水平。10 年期美债收益率周四也进一步升至了九个月高位 4.13% 左右。

债市的动荡已导致 30 年期美国国债期货看跌期权成交量在上周突破了 10 万张合约,为 3 月以来最高水平。作为 " 全球资产定价之锚 ",10 年期和更长期限的美国长债收益率近来的狂飙,已经足以引起所有市场人士对此保持高度警惕,股市投资者也不例外。

一方面,正如华尔街见闻分析指出,美国财政部大规模发债计划与惠誉下调美国主权信用评级的双重打击,点燃市场对美国财政前景的担忧,大盘长达五个月的牛市戛然而止,股债商齐跌。

另一方面,或许这一切都离不开日本央行7月底"突袭"后的蝴蝶效应,美债的大金主——日本投资者要跑了?美国长债无人接手?

2022下半年以来,美债的最主要持有人——外国投资者对美债的购买力下降。而随着日本央行对基准国债收益率目标限制区间进行了微妙调整。市场对货币政策正常化的猜测可能加剧资金从美国回流到日本的风险,使得美债价格进一步承压。

美国长债无人接手?

美联储隔夜逆回购(ONRRP)可承接部分短债但难以消化长债,日央行YCC调整加剧了美债需求端的压力。

高盛在最新的一份报告中指出,日本央行7月议息会议"突袭市场",成了美债收益率上行的催化剂,也让全球宏观经济局势更加复杂:

市场对久期利率的共识正面临挑战,因为我们正在进入夏季流动性条件最严峻的时期。

美国财政部公布,下周将标售长债1030亿美元,规模超过此前的960亿美元:包括420亿美元的3年期美债、380亿美元的10年期美债和230亿美元的30年期美债,这部分供给增加依然对长债有所冲击,大规模的美债涌入市场,谁会来接盘?

亿万富翁投资者、潘兴广场资管(Pershing Square Capital Management)的创始人比尔 · 阿克曼(Bill Ackman)周三坦言,他正在 " 大规模 " 地通过期权做空 30 年期美国国债价格走势,既是为了对冲债市收益率长期上升对股市的冲击,也是因为预言获利可观。

阿克曼认为,日本央行自上周五会议起释放调整YCC收益率曲线政策的信号,或最终结束超宽松货币政策,这会令日债更加吸引美债大"金主"——日本投资者需求减弱,或令美债价格扩大跌势。

市场对货币政策正常化的猜测可能加剧资金从美欧经济体回流日本的风险,使得美债价格进一步承压。

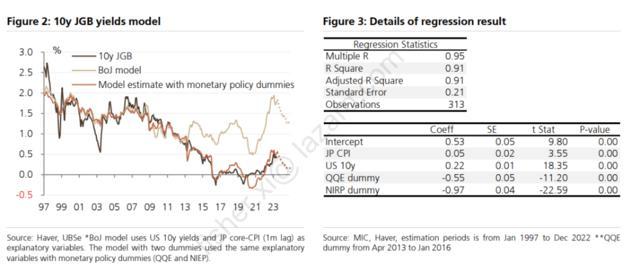

在瑞银的10年期日债收益率模型中,美债收益率和日本CPI是关键解释变量:

若美债收益率从此上升,那么日债收益率也会继续上升。

投资银行 Academy Securities 的分析师 Peter Tchir 表示,考虑到日本国债的收益率提高,这或将意味着购买美国国债的日本投资者将日益减少:

投资银行 Academy Securities 的分析师 Peter Tchir 表示,考虑到日本国债的收益率提高,这或将意味着购买美国国债的日本投资者将日益减少:

日本投资者是以非日元计价债券的大买家,因此,随着外汇对冲的减少,日本持有人将出售美元债券。

下一个博弈点:10月?

尽管日本央行行长植田和男表示没有改变超宽松政策,但有分析师指出,日本央行7月底公布的决策,为收益率曲线控制(YCC)这场实行七年、备受争议的货币试验划上了句号,日本央行可能会和其他主要经济体的央行一样,收紧货币政策以应对通胀。

Pictet 首席策略师 Luca Paolini 认为,随着日本央行放弃 YCC 政策,资金将从海外回流日本。日本正在结束通缩,将成为一个更正常的投资地。

上周五,瑞银 Masamichi Adachi 分析师团队发布报告称,如果预测显示美国更早结束衰退甚至避免衰退,日本央行可能会在 10 月 31 日召开的议息会议上进一步扩大收益率目标区间,并在 2024 年 10 月开启加息周期:

如果美国第四季度没有陷入衰退,10年期国债收益率目标可能会上调。尤其是,如果预测显示美国和全球经济今年乃至明年之后都将保持弹性,日本央行可能会在10月份再次调整YCC政策。