虎嗅2023工业AI大会将于9月7日-8日在中国·苏州举办。我们期望促成领先制造企业与科技创新企业的理解、融合与对接,推动工业 AI 生态发展共识,为我国制造业高质量发展助力。

围绕虎嗅2023工业AI大会,虎嗅将推出工业制造领域系列内容精选,此篇为第一篇。

以下核心观点和内容来自于虎嗅智库发布的《工业机器人国产替代研究》,点击报告名称获取内容。

核心观点:

1.国产替代集中在中低端制造业,中高端市场中外资仍具有明显优势;

2.上游核心零部件核心技术仍未突破,尤其是控制器的控制算法;

3.中游本体性能与外资仍有差距,下游集成市场呈现玩家大而不强,内卷严重的局面;

4.国产替代进程需依赖产业链各环节关键技术的突破,国产厂商在未来工业机器人智能化转型时代拥有一定先发优势。

自我国提出要打造自主可控的现代化产业体系以来,各行各业便在攻克技术难关,加快国产替代的步伐。工业机器人作为制造业领域实现自动化和数字化的重要组成,无疑是国产替代的重点领域。

中国市场作为全球工业机器人最大的消费市场,占据全球出货量50%以上,但在全球最大的单一市场(国内市场)国外厂商依旧占据明显优势。具体来看,附加值较低的中低端制造业国产化率较高,占据超过50%以上的市场份额,但在附加值较高的制造业国产化率维持较低水平;分类型来看,自由度高且精度控制难度较大的机器人市场占比较低;从制造业环节来看,机器人应用的主要制造环节的市场占比均未超过50%。

我国对工业机器人核心零部件的研究起步较晚,与国外技术有一定差距,造成不能完全自给自足的局面,一定程度上致使中上游生产成本居高不下,进而影响下游差异化、定制化应用集成的进程。所以,在供应链安全、成本可控、差异化/定制化等需求背景下,国产替代势在必行。

我国对工业机器人核心零部件的研究起步较晚,与国外技术有一定差距,造成不能完全自给自足的局面,一定程度上致使中上游生产成本居高不下,进而影响下游差异化、定制化应用集成的进程。所以,在供应链安全、成本可控、差异化/定制化等需求背景下,国产替代势在必行。

虎嗅智库将从工业机器人的上游核心零部件、中游本体和下游集成三个环节拆解国产替代的核心突破点,并对未来工业机器人国产替代路径作出研判。

上游核心零部件技术基本盘薄弱,采取从"低端"到"高端"的逐步替代

工业机器人上游核心零部件主要有三种,分别是减速器、控制器和伺服系统,三者合计成本占据机器人本体总成本的约60%以上,对于工业机器人成本下探和性能影响比较大。

数据显示,工业机器人上游三大件国产化率近些年均有不同程度地上升,但国外厂商依旧占据一半以上的市场份额。具体来看,减速器的国产化率较高,且每年的渗透幅度也最为明显,而伺服系统国产化进程表现较差。

减速器属于高精密度产品,技术门槛高,行业壁垒大,是我国的薄弱环节之一。减速器主要分为谐波减速器和 RV 减速器。谐波减速器方面,国产谐波减速器易发生筒体断裂、柔轮输出轴扭转刚性不足、齿面磨损等情况,其使用寿命和精度受以下四个方面因素的影响:

减速器属于高精密度产品,技术门槛高,行业壁垒大,是我国的薄弱环节之一。减速器主要分为谐波减速器和 RV 减速器。谐波减速器方面,国产谐波减速器易发生筒体断裂、柔轮输出轴扭转刚性不足、齿面磨损等情况,其使用寿命和精度受以下四个方面因素的影响:

原材料:在金属原材料的颗粒度、刚度和硬度等指标上,我国供应的材料相较于国外有较大差距,杂质较多,影响了减速器柔轮等零部件性能;

设计专利:哈默纳科在减速器齿形设计和传动结构上具有知识产权,在齿形设计方面存在较高的技术壁垒,对于新进厂商阻碍较大;

加工工艺:高精度加工设备仍需进口,国内厂商缺乏经验积累和技术储备,加工精度、加工误差无法得到稳定控制;

零件装配:零件组装标准化程度欠缺,缺乏经验丰富的技工。

相比谐波减速器,RV减速器的结构更为复杂,由于其承载能力大等特点,对加工工艺的要求更为苛刻。目前,RV减速器仍面临零部件定位不精准、精度标准化低、难以量产等问题。

设计难度方面,在RV减速器设计过程中需要反复测试和校正零部件、齿形来实现高精度和高稳定性,对数据经验和设计精度的要求比较高。加工装配方面,RV减速器对零部件装配精度、齿面热处理、成组技术等方面要求非常高,不同零部件需要保持相同的运动公差,但我国目前难以达到P4级别水平。

伺服系统方面,国内差距主要在于高精度伺服驱动器和编码器的设计和工艺,这导致了高端伺服系统的性能、质量和稳定性方面的差异。其背后的核心原因在于以下四个方面:

驱动器芯片:与伺服驱动器相关的主控制板芯片(DSP 芯片、IGBT 模块)、信号处理和通信板芯片(FPGA、存储)等高精度、高性能的芯片被海外厂商 " 卡脖子 "。

驱动系统标准:多项参数标准主要依靠海外厂商定义,我国需要大量的实际测试数据来逐步达到标准。

编码器:高精度编码器核心技术和高精度传感器暂未突破,对伺服系统的定位精度影响很大,基本需要进口。

原材料:国内的磁材总体性能较国外有一定差距,影响材料伸缩长度。

在控制器方面,国内外技术差距主要体现在软件层面。具体来看,软件底层算法通常是非公开的,各家企业自定参数,在底层软件构架和核心控制算法仍有不足,这会导致在一些场景下机器人的稳定性、运行精度会受到一定影响;控制算法和二次开发等方面的差距使得国内产品在控制平台的易用性、响应速度等方面存在差距。

虽然,当前我国工业机器人核心零部件国产替代在逐步进行,产品基本参数表现已几乎持平,但在高精度领域仍有较大差距,芯片和核心产品技术仍有待突破。从开发难度上看,减速器难度最高,伺服系统中上,控制器中下,三者共同构成工业机器人核心竞争力。除此之外,三者同时存在固定资产投入大、客户实际验证周期长等客观因素,制约本土厂商的技术发展。

中下游停留在中低端,冲击中高端市场面临重重阻碍

近年来国产替代浪潮兴起,国内崛起一批新兴玩家,蚕食掉四大家族的部分市场份额,但仍未能撼动其市场地位。

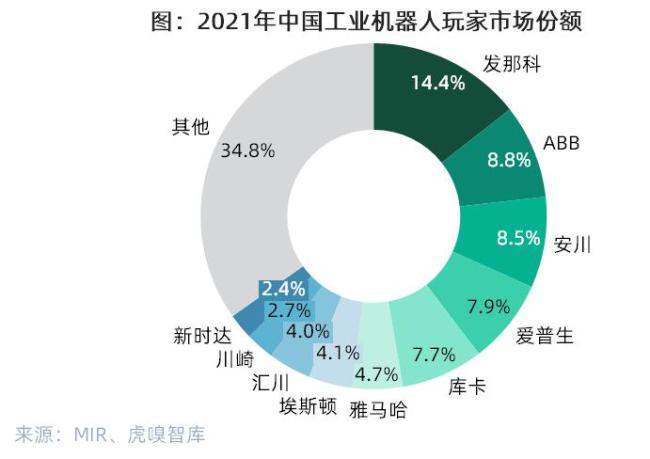

根据MIR数据,2021年四大家族仍牢牢占据我国工业机器人市场份额前四名,合计市场份额约40%。尽管国产份额由2015年的18%提升至2021年的33%,但集中度较为分散且暂未出现头部企业。

中游国产替代进程缓慢,主要受限于核心技术突破和产业环境。本土厂商产品存在 " 四低 " ——低技术、低品质、低价格、低应用等问题。

中游国产替代进程缓慢,主要受限于核心技术突破和产业环境。本土厂商产品存在 " 四低 " ——低技术、低品质、低价格、低应用等问题。

技术差距:重负载机型定位精准度低,轻负载机型稍高,但仍有差距。

产品中低端:技术差距致使过去几年集中替代的主要是中低端市场,通常满足的是一些简单的通用性需求和应用,高端市场仍被四大家族控制。

性能偏差:由于上游芯片、控制系统等核心零部件的 " 卡脖子 " 问题,阻碍机器人性能的突破;同时随着制造业数字化转型进程加速,企业对机器人运行精度、稳定性、易用性等性能要求愈发严苛,中游厂商产品需要适配性能需求与应用行业或场景的变化。

同质化严重:我国机器人产品类型和性能参数指标同质化严重,应用场景主攻搬运、码垛的偏多,随着应用场景逐渐深化,性能或功能上渐渐难以满足企业需求。

性价比不高:企业更换工业机器人会涉及设备部署、停产试机和维保等问题,试错成本过高。目前,国内企业更多是从新建产线或停产成本较低的企业开始进行国产替代。从成本角度看,选择尝试国产机器人产品的意愿不强。

价格战:在产品同质化、专攻中低端市场的背景下,行业内开始通过价格战获客,不利于良性竞争。

在本体下游的集成方面,我国内资集成商占比约80%,但其中大部分的业务处于中低端或体量较小的细分领域,玩家呈现出数量多、规模小、工艺偏中低端的现状。在汽车整车、电子电器和器材制造等体量大、高端工艺的领域,相较于"四大家族"等海外服务商,自主品牌的优势并不明显。

产业链各环节阻碍逐个击破,加速国产化进程

工业机器人产业链冗长,涉及的技术环节众多,仅靠单一环节的优化提升无法产生质变。

工业机器人的核心价值是帮助企业创造更多的业务价值,提升企业的综合运营管理能力,这种价值导向的发展路径需要产业链上中下游的协同发展,从技术、产品、行业等多因素共同驱动技术的应用广度与深度,实现全产业链条的互惠共赢,推动工业机器人国产化格局产生质变。

上游核心零部件:控制算法突破,加速国产工业机器人智能化进程,形成差异化竞争力,以推动国产替代进程

上文中提到上游三大件的核心差距所在,而其中控制器的控制算法尤为被国内企业重视。

控制算法方面的优化迭代和机器视觉的加持将驱动工业机器人产品走向智能化,是形成国产机器人厂商差异化竞争力的关键路径。控制算法等AI算法将从内部优化机器人运动精度、运动规划和智能决策等能力,推动伺服系统和控制器的智能化以及软硬件工艺的成熟。

目前,我国在机器视觉算法上具备一定的优势,因此在控制算法取得突破后,国产厂商必然能够在机器人智能化时代具备比较强的竞争力,从而实现进一步的国产替代。

中游本体:攻克高附加值制造业场景,需弥补本体产品类型的短板,六轴机器人性能提升成攻克重点

中游本体制造厂商将聚焦大六轴机器人等当前较为薄弱的领域。目前,大六轴机器人主要用于下游对机器人载重、精度、稳定性等性能要求较高的场景。该产品技术壁垒较高,目前也主要被"四大家族"所垄断。

根据IFR数据,我国2022年大六轴机器人的国产化率仅为17%,远低于其他类型机器人。在迈向国产化的路径中,产品性能要不断精进,由小规模走向大体量,由低端走向高端,大六轴机器人的国产替代势在必行。

下游集成:利用本土优势,实现应用集成标准化,部分领域弯道超车

下游集成:利用本土优势,实现应用集成标准化,部分领域弯道超车

就前文所述,集成商普遍面临应用非标的问题,形成开发成本与满足客户诉求之间的矛盾。

解决上述问题有两种路径可选。第一种是扎根于某一个或某几个行业领域,不断深耕,通过项目案例的积累来覆盖掉绝大多数的定制化场景,将这些定制化需求"标准化";第二种则是将各个行业的基础性、通用性能力"标准化",并以此覆盖更多行业及场景,有助于实现解决方案快速部署,降低成本的同时,降低开发应用门槛,仅对特定行业诉求进行定制化开发。

从实际成本和商业模式来看,更多厂商选择第二种方式来降低工业领域应用的复杂性和多样性,在定制化中逐渐提炼出"4S"(性能、稳定性、安全性、智能性)等标准化内容,以降低集成商方案开发和客户使用的门槛。在标准化达到一定程度后,国产厂商会在各个领域快速扩张,加速国产化率。

另外,近年来,锂电、光伏等新能源行业兴起,同时国外又发展缓慢,对于此类行业,外资品牌的优势并不大,国产品牌有望利用本土化的服务与资源优势,弥补在技术或产品性能上的不足,在锂电、光伏等行业实现弯道超车。

关于2023虎嗅工业AI我们已确认邀请到阿里云、IDEA研究院、深开鸿、商汤科技、羚羊工业互联网、西门子、阿丘科技、京东方、理想汽车、蜂巢能源、广汽集团、美云智数、伊利等领先企业,数十位行业资深专家。

大会围绕AI大模型与工业的创新结合、工业机器视觉的精进与应用、工业边缘智能的发展主线、AI开源生态在工业平台的突破等主题展开深入探讨,并具体就汽车与装备制造、3C 电子制造、新能源和食饮鞋服制造等行业落地实践案例进行重点分享和研讨。