在全球智能手机出货量整体呈下跌状态时,传音控股悄然跻身于全球第五大智能手机厂商。市场地位跃升之余,公司今年上半年业绩报告也提振公司股价,业绩发布两日后股价涨幅已达20%。

传音控股2023年半年报显示,公司上半年实现营业收入250.29亿元,同比增长8.31%;实现归属于上市公司股东的净利润21.02亿元,同比增长27.10%。

营收利润双双增长,一改去年下跌态势。但投资者欢喜之际,静窥其半年报也有不少隐忧。

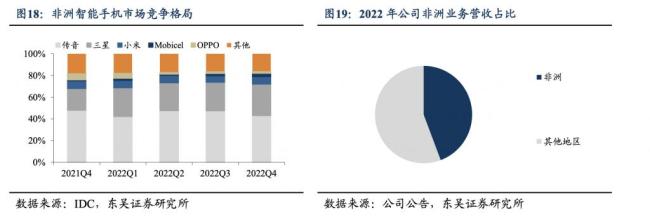

一方面,传音控股"非洲之王"的地位稳固。IDC数据显示,公司上半年在非洲智能机市场的占有率超过40%,排名第一。

然而,结合传音控股2022年年报数据看,公司2022年非洲地区营收206.33亿元,较2021年少了约36亿元,甚至低于2020年的水平。公司在非洲市场市占率保持第一的同时,市场份额也不断被其他手机厂商所侵蚀。

另一方面,对于上半年业绩增长,传音控股解释为,新兴市场国家整体经济环境略有改善,公司持续开拓新兴市场及推进产品升级,总体出货量有所增长,同时受益于产品结构升级及成本优化,毛利率有所增加。

增长可能只是暂时的高光。

Canalys的分地区市场份额数据中显示,传音在中东和拉丁美洲的市场份额已分别跃升至第三、第四位,增长率分别为35%和56%。在拉美地区,传音是前五大厂商中唯一实现正增长的厂商。

传音控股近年来都在不断拓展新兴市场,在南亚、中东以及拉美市场都格外努力。问题在于,消费电子市场的疲软已波荡至全球范围,以拉美市场为例,去年第四季度的智能手机出货量同比下跌14.2%,成为该地区自2013年以来最糟糕的第四季度。

在新兴市场寻找新增量,是传音控股一直以来的策略也是其成功的秘诀之一。

只是,传音控股面临的现实是,全球经济普遍面临通货膨胀的困扰,智能手机未有突破性的技术革新,消费电子市场疲态明显,在衰退市场做奋进努力,无论如何都显得如履薄冰。

01非洲市场的不安

非洲市场常年是传音控股的重中之重。在精准捕捉了非洲市场早年对功能机置换智能手机、以及对低价智能手机的需求后,传音控股面临的新问题是智能手机厂商竞争激烈、迈向高端机的困难,以及非洲经济的变化。

传音控股目前共有TECNO、itel和Infinix三大品牌手机,包括功能机和智能机。传音也在有意识提升自身品牌手机定价,去年,公司相继上市两款高端机型,并于今年2月发布首款折叠屏手机。

Counterpoint数据的数据显示,TECNO和Infinix的平均售价(ASP)分别同比上涨26%和28%。

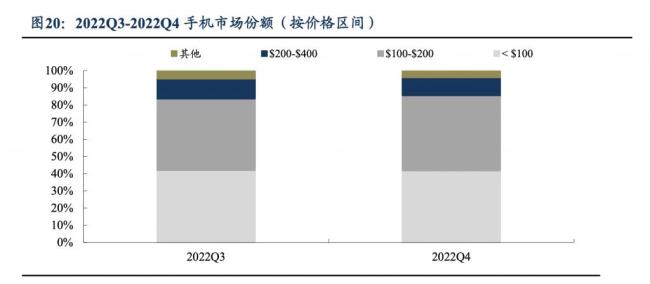

然而,主导非洲智能手机市场的仍然是低端机。东吴证券研究所报告显示,目前,中高端智能手机销量逐渐崛起,低于100美元的智能手机份额保持不变,同期价格为100-200美元的设备份额从2022Q3的41.6%增加到2022Q4的43.8%,这主要得益于三星A系列的表现。

图片来源于东吴证券研究所

图片来源于东吴证券研究所

三星、小米、OPPO 都将成为传音有力的竞争对手,共同争夺非洲市场。并且,在非洲市场的 5G 布局方面,传音控股也略微滞后与上述厂商。

三星、小米、OPPO 都将成为传音有力的竞争对手,共同争夺非洲市场。并且,在非洲市场的 5G 布局方面,传音控股也略微滞后与上述厂商。

更重要的是,非洲近两年经济严重被俄乌战争影响。据红十字国际委员会表示,俄乌冲突和东非严重旱灾造成的粮食危机已使得约3.46亿非洲民众受到影响,这些因素使得非洲民众可支配收入大大降低。

非洲也饱受通胀之苦。据非洲开发银行数据,非洲2022年的平均通胀率达到13.5%,同比2021年上升0.5%,其中埃及和尼日利亚两个重要经济体通胀率达到双位数。通胀高企使得非洲生活必需品价格激增,降低非洲人民对于手机的购买欲望。

传音控股去年营收利润双双下滑,也跟非洲市场的低迷有很大关系。

现阶段的非洲市场,传音给予销量增长厚望的4G换机周期,成长性空间压制,换机规模提前触顶,另一个增量空间5G换机周期,也是遥遥无期。

02拉美市场是好的目的地吗?

新兴市场无疑是传音控股新的增长极,在公司营收地区占比的变化中也表现出相应的趋势。

Canalys分地区市场份额数据中显示,传音控股在中东和拉丁美洲的市场份额已分别跃升至第三、第四位,增长率分别为35%和56%。在拉美地区,传音是前五大厂商中唯一实现正增长的厂商。

传音控股在中东与拉丁美洲市场份额的上升并不容易,毕竟在新兴市场竞争的不止传音。

中东地区三星始终维持着超过45%的市场份额,占市场首位,苹果与小米也在中东市场持续发力。

拉丁美洲市场中,智能手机厂商则在激烈竞争中。Counterpoint数据显示,2023年第1季度拉丁美洲智能手机出货量同比下降9.9%,并未呈现复苏的迹象。三星以41.7%的份额,是第二名的两倍多。

拉美智能手机市场头部品牌聚集效应明显,占据市场前三名的是三星、摩托罗拉和小米。

传音控股的优势在于 2021 年与巴西 Positivo Tecnologia 签订独家长期合作协议,通过 Positivo 在巴西独家生产、销售旗下 Infinix 系列手机产品。

而韩国LG公司在巴西停产并关闭工厂的决策,也帮了传音一个大忙,后者有望通过Infinix争夺LG市场份额。

此外,有媒体报道称,传音控股子品牌 Infinix 已与墨西哥的移动运营商 Altan Redes 谈妥合作协议,并正在与大型运营商 AT&T 和 Carlos Slim 旗下品牌 Telcel 谈判。该地区发言人表示,墨西哥未来三年内将会是 Infinix 重点发展的市场。

传音控股的另一优势是在于,通过在非洲的十多年积累,已经有建立经销商网络的经验,并扶持起一批合作密切的一级经销商。

这套线下经销体系可以复制到其他新兴市场,并且很快扩张,在孟加拉国,传音市占率第一,在竞争激烈的印度市占率第六。

在非洲市场,传音控股可以凭借其先发优势以及细分的个性化功能巩固市场地位。然而走出非洲后,全世界的智能手机厂商们都在逐鹿不同的新兴市场,新兴市场空间也受全球经济影响,高通胀、低速经济增长叠加社会动荡,无疑长远影响着消费者的换机需求与换机频率。

更残酷的是,全球智能手机市场中,中低端手机需求下滑严重。Counterpoint数据显示,2023年第二季度,高端手机对整个市场的贡献达到历史最高水平,本季度销量占比超过20%。

传音控股近年来也在有意识的发展手机之外的业务,发展移动互联网服务、数码配件、家电产品等业务。从去年年报可以看到,2022年传音控股手机业务营收占比仍超过90%,其他业务占比不足8%。手机业务仍然是其基本盘。当拉美市场等新兴市场少量空白被蚕食殆尽,传音仍然面临增长的烦恼。